الإقرارات الضريبية - المملكة العربية السعودية

- ما هو الإقرار الضريبي؟

- كيف يتم دفع الضرائب؟

- الجدول الزمني لتقديم الإقرار الضريبي

- نموذج الإقرار الضريبي على القيمة المضافة

ما هو الإقرار الضريبي؟

الإقرار الضريبي هو مستند يحتوي على المسؤولية الضريبية وتفاصيل الدفع الخاصة بالمكلف لفترة زمنية محددة. ويتم تقديم هذه الوثيقة عبر الإنترنت من قبل المكلف وفقًا للنموذج الذي أعدته الهيئة العامة للزكاة والدخل

كيف يتم دفع الضرائب؟

يمكن لأصحاب الأعمال تسديد الضرائب عن طريق التحويلات البنكية إلى حساب الهيئة العامة للزكاة والدخل المخصص باستخدام نظام سداد للمدفوعات.

الجدول الزمني لتقديم الإقرار الضريبي

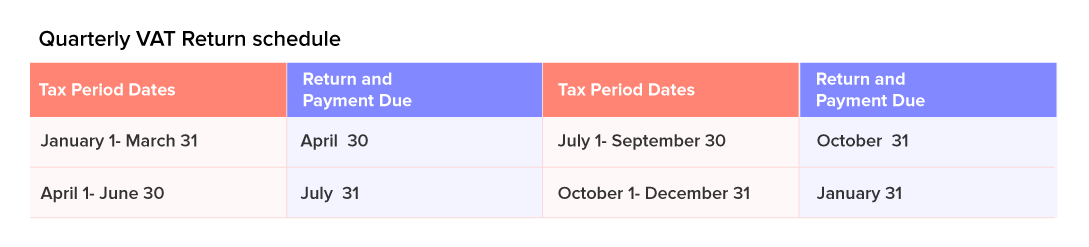

يمكن أن تكون الفترة الضريبية شهرية أو ربع سنوية ، حسب حجم المبيعات السنوي لصاحب العمل. هناك مجموعتان من المكلفين: الشركات التي تبلغ مبيعاتها الخاضعة للضريبة السنوية أكثر من 40 مليون ريال سعودي ، والتي يتعين عليها تقديم الإقرارات الشهرية ، والشركات ذات المبيعات السنوية الخاضعة للضريبة أقل من 40 مليون ريال سعودي ، والتي يتعين عليها تقديم الإقرار الضريبي الربع سنوي

يجب تقديم إقرار ضريبة القيمة المضافة لكل فترة ضريبية بين اليوم الأول واليوم الأخير من الشهر التالي لنهاية الفترة الضريبية. فمثلا:

- لتقديم إقرار ضريبة القيمة المضافة لربع يناير إلى مارس 2018 ، يجب عليك تقديم الملف قبل 30 أبريل 2018.

- لتقديم الإقرار ضريبة القيمة المضافة لشهر يناير 2018 ، يجب عليك تقديم الملف قبل 28 فبراير 20

ملاحظة:** وفقًا للاتفاقية الموحدة لدول مجلس التعاون الخليجي ، يتم حساب الأطر الزمنية والفترات وفقًا** للتقويم الميلادي وليس التقويم الهجري.

تمديد المواعيد النهائية لدفع ضريبة القيمة المضافة

إذا كان المكلف غير قادر على سداد مدفوعات ضريبة القيمة المضافة بحلول تاريخ الاستحقاق ، فيمكنه طلب تمديد من الهيئة العامة للزكاة والدخل. ويجب أن يحتوي هذا الطلب على التفاصيل التالية:

مقدار الضريبة المستحقة (الالتزام الضريبي)

الفترة الضريبية المرتبطة بالالتزامات الضريبية

سبب تمديد الموعد النهائي

ستوافق الهيئة العامة للزكاة والدخل على الامتداد أو ترفضه وتخطر بها المكلف خلال 20 يومًا من تقديم الطلب.

نموذج الإقرار الضريبي

يتطلب إقرار ضريبة القيمة المضافة على المكلفين تقديم المعلومات حول مبلغ ضريبة القيمة المضافة المحصلة على المبيعات والمدفوعة على المشتريات. ويحتوي النموذج على 16 صندوقًا تغطي جميع المعاملات. ويتم تقسيم النموذج إلى قسمين متميزين. يتناول القسم الأول ضريبة القيمة المضافة على المبيعات ( ضريبة المخرجات) ويتناول القسم الثاني ضريبة القيمة المضافة على المشتريات (ضريبة المدخلات). سيتم إنشاء قيم البيانات في مربعات التدرج الرمادي ويتم حسابها تلقائيًا استنادًا إلى المدخلات في الحقول الأخرى

بالإضافة إلى هذه الأقسام ، هناك ثلاثة أعمدة تظهر في نموذج إقرار ضريبة القيمة المضافة

مبلغ

تعديل

قيمة الضريبة

دعنا نلقي نظرة على المربعات المختلفة الموجودة في نموذج إقرار ضريبة القيمة المضافة:

الخانة 1 - المبيعات القياسية

المبلغ: يحتوي هذا المربع على قيمة السلع والخدمات (وفقًا للمعدل القياسي البالغ 5 ٪ من ضريبة القيمة المضافة) المباعة في المملكة العربية السعودية خلال فترة التقديم الحالية.

التسوية:** يجب الإشارة هنا إلى التعديلات التي أدخلت على قيمة مبيعات السلع والخدمات المباعة في المملكة** العربية السعودية ، والتي تخضع لضريبة القيمة المضافة بنسبة 5٪ كما هو مذكور في نماذج الإقرار الضريبي السابقة. ويشمل ذلك البضائع المعادة من قبل العملاء وشطب الديون المعدومة.

الخانة2 - الرعاية الصحية الخاصة / التعليم الخاص / مبيعات المنازل الأولى للمواطنين

المبلغ:** يجب على مؤسسات القطاع الخاص إدخال قيمة السلع والخدمات المقدمة للمواطنين السعوديين في هذا** المربع. يجب إدخال المعاملات المتعلقة بالمستلمين غير السعوديين والتي تخضع لضريبة القيمة المضافة بنسبة 5٪ في الخانة 1.

التسوية: يجب الإشارة هنا إلى التعديلات التي أدخلت على حجم مبيعات السلع والخدمات المقدمة للمواطنين السعوديين من قبل مؤسسات القطاع الخاص.

المربع 3 - المبيعات المحلية الخاضعة للضريبة بنسبة الصفر في المائة

المبلغ: سوف تظهر تحت هذا الإطار قيمة جميع السلع والخدمات (خاضعة لضريبة القيمة المضافة بنسبة 0٪) المباعة في المملكة العربية السعودية خلال فترة التقديم الحالية للإقرار الضريبي.

التسوية: يجب ذكر التعديلات التي أدخلت على كمية مبيعات السلع والخدمات المباعة في المملكة العربية السعودية ، والتي تخضع لمعدل الضريبة على القيمة المضافة بنسبة 0 ٪ والمبلغ عنها في نماذج الإقرار السابقة ، هنا

المربع 4 - الصادرات

المبلغ: يحتوي هذا المربع على قيمة السلع والخدمات (خاضعة لضريبة القيمة المضافة بنسبة 0 ٪) المصدرة للعملاء خارج دول مجلس التعاون الخليجي خلال فترة التقديم الحالية.

التعديل: يجب ذكر التعديلات التي أدخلت على حجم مبيعات السلع والخدمات المصدرة المباعة إلى دول خارج دول مجلس التعاون الخليجي ، والمبلغ عنها في نماذج الإقرار الضريبي السابقة ، هنا.

الخانة 5 - المبيعات المعفاة

المبلغ:** يحتوي هذا المربع على قيمة السلع والخدمات المعفاة من ضريبة القيمة المضافة والمقدمة للعملاء** ، سواء داخل المملكة أو خارجها ، خلال فترة التقديم الحالية.

التعديل: تجب الإشارة هنا إلى التعديلات التي أدخلت على قيمة مبيعات السلع والخدمات المعفاة المباعة داخل المملكة العربية السعودية وخارجها ، والمبلغ عنها في نماذج الإقرار الضريبي السابقة.

المربع 6 - إجمالي المبيعات

الخانة 7 - المشتريات المحلية المعيارية

المبلغ: اذكر قيمة السلع والخدمات ، وفقًا للمعدل القياسي البالغ 5٪ من ضريبة القيمة المضافة ، التي تم شراؤها من الموردين في المملكة العربية السعودية خلال فترة التقديم الحالية

التعديل: يجب ذكر التعديلات التي أدخلت على مبلغ شراء السلع والخدمات من الموردين في المملكة العربية السعودية ، وفقًا للمعدل القياسي البالغ 5٪ من ضريبة القيمة المضافة والمبلغ عنها في نماذج الإقرار الضريبي السابقة ، هنا.

المربع 8 - الواردات الخاضعة لضريبة القيمة المضافة المدفوعة في الجمارك

المبلغ: يحتوي هذا المربع على قيمة السلع والخدمات المشتراة من موردين خارج المملكة العربية السعودية خلال فترة التقديم الحالية. تخضع هذه السلع والخدمات لضريبة الاستيراد بنسبة 5٪ ، والتي سيتم دفعها في الجمارك.

البضائع:** بشكل عام ، يجب دفع ضريبة القيمة المضافة لهذه البضائع في وقت تخليص البضائع ، ولكن في بعض** الحالات ، هناك خيار لدفع ضريبة القيمة المضافة أثناء تقديم الإقرار الضريبي. وسيتم الإعلان هنا عن مبلغ ضريبة القيمة المضافة المدفوع في الجمارك.

الخدمات**: بالنسبة للخدمات المستوردة ، يجب على المكلف حساب ضريبة القيمة المضافة أثناء تقديم الإقرار** الضريبي.

التعديل:** يجب الإشارة هنا إلى التعديلات التي أدخلت على مبلغ شراء السلع والخدمات المشتراة من موردين** خارج المملكة العربية السعودية خلال فترة التقديم الحالية ، وتخضع لضريبة القيمة المضافة بنسبة 5٪.

المربع 9 - الواردات الخاضعة لضريبة القيمة المضافة التي يتم حسابها من خلال آلية الاحتساب العكسي

المبلغ: في هذا المربع ، يجب عليك تحديد تفاصيل حول القيمة الإجمالية للواردات التي كانت تخضع للإحتساب عكسي. ويفترض أن المبلغ الذي تم إدخاله في الإطار 9 مؤهل لاسترداد الأموال بالكامل.

التعديل: يجب أن يذكر هنا المبلغ الذي تم تعديله كنتيجة للواردات المطلوبة للمحاسبة بموجب آلية الاحتساب العكسي. ويحدث هذا عندما يتصرف العميل كالمورد والمستلم لأغراض ضريبة القيمة المضافة ويقوم بتقييم ذاتي لأي مبلغ مستحق.

في حالة وجود التوريدات المعفاة أو غير خاضعة للضريبة ، يجب الإعلان عن المبلغ المقابل هنا. وسيتم احتساب مبلغ ضريبة القيمة المضافة الذي تم إدخاله كتعديل في الإطار 9 وتعبئته تحت عمود ضريبة القيمة المضافة والذي يدفعه بعد ذلك المكلف.

على سبيل المثال: يقوم أحد البنوك بشراء برنامج معين من بائع غير خليجي مقابل 2000 ريال سعودي. نظرًا لــ 70٪ من إيرادات البنك تأتي من خدمات معفاة من ضريبة القيمة المضافة ، فإن البنك لن يكون مؤهلاً للمطالبة بضريبة القيمة المضافة على هذه الخدمات.

في هذا المثال ، يجب أن يذكر الشخص الخاضع للضريبة 2000 ريال سعودي في خانة المبلغ في المربع التاسع و 1400 ريال سعودي (أي 70٪ من 2000 ريال سعودي) في خانة التعديل في المربع التاسع. وسيتم احتساب مبلغ ضريبة القيمة المضافة للمبلغ الذي تم إدخاله في خانة التعديل.

هذا هو تقسيم المربع التاسع:

سيحتوي مربع المبلغ على الفواتير والمصروفات المسجلة للبائعين من غير دول مجلس التعاون الخليجي والمسجلين لضريبة القيمة المضافة في دول مجلس التعاون الخليجي وغير المسجلين في دول مجلس التعاون الخليجي. ةسيحتوي أيضًا على أرصدة البائع المؤهلة لاسترداد ضريبة القيمة المضافة.

سيحتوي مربع التعديل على الفواتير والمصاريف وائتمانات البائع غير المؤهلة لاسترداد ضريبة القيمة المضاف

المربع 10 - عمليات الشراء الخاضعة لضريبة بنسبة الصفر في المائة

المبلغ: سيتم الإشارة هنا إلى قيمة السلع والخدمات الخاضعة لضريبة القيمة المضافة بنسبة 0٪ ، والتي تم شراؤها من الموردين في المملكة العربية السعودية خلال فترة التقديم الحالية.

** التعديل: ** التعديلات المذكورة على مبلغ شراء السلع والخدمات المشتراة من الموردين في المملكة العربية السعودية ، تخضع لمعدل ضريبة الفيمة المضافة 0 ٪ والمبلغ عنها في نماذج الإقرارات السابقة ، ينبغي ذكرها هنا.

المربع الحادي عشر - المشتريات المعفاة

المبلغ: يجب إدخال قيمة السلع والخدمات المعفاة التي تم شراؤها من الموردين في المملكة العربية السعودية خلال فترة التقديم الحالية في هذا المربع.

التعديلات: وتجب الإشارة هنا إلى التعديلات التي أدخلت على مبلغ شراء السلع والخدمات المعفاة ، والتي تم شراؤها من الموردين في المملكة العربية السعودية والمبلغ عنها في نماذج الإقرار الضريبي السابقة.

المربع الثاني عشر - إجمالي المشتريات

المربع الثالث عشر - وإجمالي ضريبة القيمة المضافة المستحقة لفترة الضريبة الحالية

المربع 14 - تصحيحات عن الفترة السابقة (أقل من 5000 ريال سعودي) المبلغ: في حالة وجود إدخالات غير صحيحة في إقرارات ضريبة القيمة المضافة السابقة ، يمكنك إجراء تغييرات هنا عن طريق إدخال المبلغ الصحيح.

المربع الخامس عشر - رصيد ضريبة القيمة المضافة المُرحل من الفترة (الفترات) السابقة

المبلغ: سيتم إدراج أي أرصدة لضريبة القيمة المضافة تم الحصول عليها في فترات التقديم السابقة ، ولكن لم تتم المطالبة بها أو ردها ، هنا. سيتم خصم هذا المبلغ من إجمالي ضريبة القيمة المضافة المستحقة لفترة التقديم الحالية.

المربع السادس عشر - صافي ضريبة القيمة المضافة المستحقة (أو المستردة)

المبلغ: يجب ذكر المبلغ الإجمالي لضريبة القيمة المضافة المستحقة أو المطالب بها للفترة الحالية هنا. إذا كان لديك ضريبة القيمة المضافة السلبية المستحقة ، يمكنك المطالبة بهذا المبلغ كرد أو ترحيله لفترات لاحقة.

ملاحظة**: لا تسري التعديلات على الخانات 14 و 15 و 16.**

تصحيحات الإقرار الضريبي

إذا كان المكلف يرغب في إجراء تغييرات أو تصحيح الخطأ في الإقرار الضريبي الذي قدمه بالفعل ، فعليهم بإخطارالهيئة العامة للزكاة والدخل بالخطأ عن طريق إرسال نموذج تصحيح في غضون 20 يومًا من تقديم الإقرار غير الصحيح. إذا كان الخطأ ينتج عنه تباين في مبلغ الضريبة المستحق (أقل من 5000 ريال سعودي) ، فيمكن إجراء التصحيح عن طريق ضبط صافي الضريبة في الإقرار الضريبي التالي للمكلفين.